Риски в инвестировании

Любая инвестиционная операция несет в себе элементы риска. Более того — основная пропорция теории инвестирования гласит, что потенциальная доходность обратно пропорциональна уровню риска, притом — совершенно не важно, идет речь о пассивном инвестировании, активных биржевых операциях или новом бизнес-проекте. Риск позволяет заработать, и в то же время риск — это потенциальные потери, поэтому, занимаясь инвестированием, крайне важно понимать количественные и качественные характеристики риска, которому вы подвергаете свой капитал.

Риск и доходность. Классификация инструментов

Если представить базовую инвестиционную пропорцию риск-доходность в виде одномерной шкалы, где слева — инструменты с максимальной надежностью, а справа — наиболее рискованные инвестиции, и на этой шкале расположить все известные нам инвестиционные инструменты, то получится примерно такая картина:

Наиболее надежные инвестиции — это инструменты группы fixed income (от англ. «фиксированная доходность») — банковские депозиты, облигации, структурные ноты с полной защитой, в общем все то, что дает фиксированную, заранее известную доходность в оговоренный срок.

Означает ли это, что данная группа инструментов является безрисковой вообще?

Нет, даже инвестиции с максимальной надежностью подвержены рискам, но уровень риска по ним ниже, и соответственно низкая доходность: на уровне инфляции и базовой процентной ставки страны происхождения инструмента.

Дальше слева направо располагаются инструменты с переменной доходностью — акции и ноты с частичной и условной защиты. Риск возрастает, в силу отсутствия предсказуемой фиксированной доходности, но и потенциальная доходность вырастает пропорционально. А еще возрастает степень зависимости результата от действий инвестора, так как операции с акциями, в отличие от облигаций, предполагают активное участие собственника акций в принятии решений о том, когда их следует покупать и продавать.

Дальше следует валютный и срочный рынок. Это так же инструменты с переменной доходностью, и все, сказанное об акциях, относится в равной степени и к ним. Но риск и потенциальная доходность здесь выше, за счет более высокого соотношения собственных и заемных средств, то есть большего размера кредитного плеча.

Следующий шаг — рынок FOREX. И снова — риск вырастает за счет увеличения кредитного плеча, если на валютной секции биржи в среднем плечо 1:7, то на FOREX, для тех же валютных пар оно 1:100.

Ну и наконец — бинарные опционы. Тут вообще действует принцип «все или ничего» — вы делаете ставку на определенное событие (рост или падение актива), и она может или выиграть, или полностью сгореть.

В целом это весь спектр инвестиционных инструментов по уровню риска, но и эта шкала не является постоянной величиной, потому что на практике иногда случается так, что инструмент из группы fixed income по соотношению риск-доходность становится равным рынку FOREX, и для того, чтобы понимать, когда и в каких случаях это происходит — и нужно познакомиться с видами рисков и возможностями управления ими.

Все финансовые риски, актуальные для инвестора, можно разделить на две основные группы:

- Денежные риски

- Инвестиционные риски

Денежные риски

Денежные риски по сути представляют собой риск обесценения наших накоплений, и в этой группе наиболее часто встречаются три вида:

Инфляционный, валютный и процентный.

Инфляционный риск — это риск роста инфляции выше доходности инвестиционного портфеля. Когда срабатывает инфляционный риск, вы теряете деньги за счет превышения уровня инфляции над доходностью вашего инвестиционного портфеля.

Например, доходность 2-летнего портфеля облигаций 10%, инфляция в первый год 8%, инфляция во второй год — 15%. Это означает, что за первый год вы реально приумножаете капитал на 2%, а за второй — теряете 5% от капитала

Основной метод управления инвестиционным риском — управление сроком инвестирования. В случае высокого инфляционного риска предпочтение следует отдавать не долгосрочным, а среднесрочным инструментам: тогда остается возможность гибкого управления портфелем при изменении экономических условий.

Валютный риск можно рассматривать с двух точек зрения.

При инвестировании в инструменты, номинированные в иностранной валюте, валютным является риск изменения курсовой стоимости рубля к валюте инструмента.

Например, вы покупаете еврооблигацию в евро с фиксированной доходностью. По итогам периода вы получаете доходность в евро, а курс евро снижается и совокупный финансовый результат — отрицательный.

Второй вид валютного риска — обесценение рублевых накоплений при наличии обязательств в иностранной валюте.

Наиболее яркий пример — валютная ипотека в долларах. Рост курса заставляет нас платить большую сумму в рублях в качестве ежемесячного платежа и значительно увеличивает фактическую стоимость приобретенной недвижимости.

Основной метод управления валютным риском — хеджирование.

Покупка еврооблигации может быть застрахована одновременной покупкой опциона пут со страйком, равным текущему курсу евро к рублю. При росте курса опцион сгорает, но вы получаете выгоду за счет увеличения рублевой стоимости портфеля облигаций. При снижении курса рублевая оценка портфеля так же снижается, но возникает выгода от исполнения опциона, компенсирующая это снижение.

Для второго примера, с валютной ипотекой — актуальным будет открытие валютной позиции на валютной секции Московской биржи с плечом. Это своего рода фиксация устраивающего вас курса, а возможность вывода наличной валюты с биржевой секции дает страховку от неблагоприятного изменения курса.

Процентный риск — это риск неблагоприятного изменения процентных ставок и, как следствие, стоимости денег. Притом, неблагоприятным может быть любое изменение ставок — и рост, и снижение. Все зависит от типа операций, которые вы совершаете.

Если вы — держатель облигаций, то рост процентной ставки вызывает снижение курсовой стоимости ваших облигаций и одновременно рост доходности новых выпусков облигаций, как следствие — вы не можете выгодно продать свои облигации и вложиться в новые с более высокой доходностью, и теряете потенциальную прибыль. А если вспомнить, что подобные изменения ставок как правило вызваны ростом инфляции, то тут дополнительно включается инфляционный риск, о котором мы говорили выше.

Если вы — трейдер, и торгуете акциями, то рост процентной ставки вызывает рост ставок маржинального кредитования и снижает вашу потенциальную доходность.

Процентный риск очень похож на инфляционным, и они находятся в прямой зависимости, поэтому решение здесь аналогичное — варьирование сроков погашения.

Группа денежных рисков в большей степени влияет на инвестиции с фиксированной доходностью. Точнее — влияет она на все инвестиционные инструменты, но для fixed income с их изначально низким уровнем доходности степень влияния этой группы выше, чем для рынка акций, фьючерсов и валюты.

Инвестиционные риски

В группе инвестиционных рисков можно в свою очередь выделить две подгруппы: макро-риски и микро-риски.

К подгруппе макро-рисков относится все то, что принято анализировать в рамках фундаментального анализа на макро-уровне.

Мировой рынок — Рынок отдельной страны — Рынок отдельного региона — Каждая значимая отрасль.

Системный риск — риск дефолта или неблагополучия экономики страны в целом. Влияет на все инструменты — от депозитов до фьючерсов и валютных пар. Инструмент управления — страновая диверсификация.

Региональный риск — риск неблагополучия отдельного региона. Важен для держателей муниципальных облигаций, либо для акций градообразующего. Инструмент управления — диверсификация по регионам.

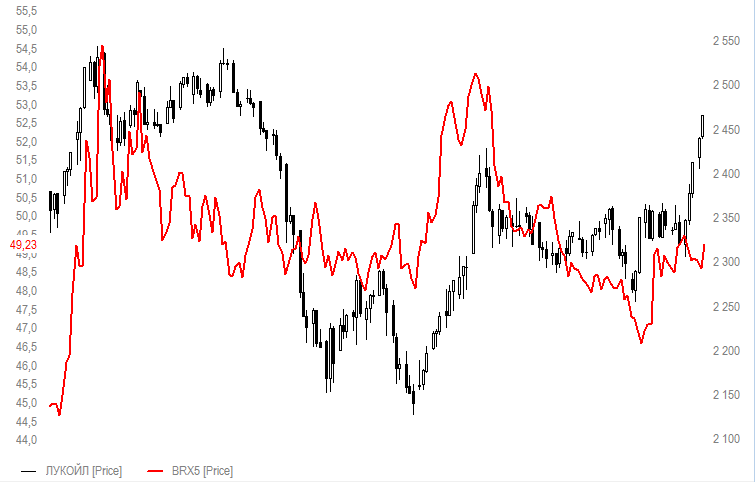

Отраслевой риск — влияет преимущественно на акции, в рамках отдельной отрасли. Чем более развита отрасль в стране, тем меньше влияние этого риска. Для примера —график цены на нефть, которая уже 1,5 года снижается, и акции Лукойла. Корреляция не очевидна — есть моменты, когда нефть растет и Лукойл растет, есть моменты, когда нефть падает, а Лукойл все равно растет — в общем однозначной зависимости не прослеживается.

Но это развитая, экспортная отрасль. А для внутренних операторов кризис отрасли будет серьезным поводом для снижения биржевой стоимости акций. Метод управления — отраслевая диверсификация.

Микро-риски — это риски, связанные с конкретным эмитентом или биржевым инструментом. К ним относятся: риск ликвидности, кредитный риск, риск эмитента, селективный риск и биржевой (или ценовой) риск.

Риск ликвидности может относиться как к акциям, так и к облигациям — это невозможность оперативной продажи биржевого инструмента в силу низких объемов торгов и широкого спреда. Метод управления — соблюдение достаточных для вас требований к ликвидности инструмента.

Если у вас по капиталу в целом или какой-либо его доле есть вероятность оперативной необходимости продать и зафиксировать прибыль — его можно вкладывать только в инструменты с максимальной ликвидностью (от 500 млн. рублей биржевого оборота в день). А если капитал «спокойный», и есть возможность продавать открытую позицию несколько дней и недель — требования к ликвидности значительно снижаются.

Кредитный риск — риск неплатежеспособности эмитента. На первый взгляд — чисто облигационный риск, но дальше мы увидим, что некредитоспособность эмитента влияет не только на динамику облигаций, но и на динамику акций. Кредитный риск является частью риска селективного — это тоже риск эмитента, но селективный риск шире — эмитент может не только обанкротится, но и потерять долю рынка, месторождения, рынки сбыта, короче — ухудшить свое экономическое положение, не доводя до банкротства, и тогда на облигациях это скажется в меньшей степени, а на акциях — в большей.

Биржевой риск — почти исключительная прерогатива рынка акций. Риск неблагоприятного относительно вашей позиции изменения цены. Можно умно принимать инвестиционные решения, использовать методы анализа информации, оценивать вероятность, делать прогнозы, но полностью этого риска избежать не получится — им можно только управлять, чтобы его размер был контролируемой и заранее известной величиной.

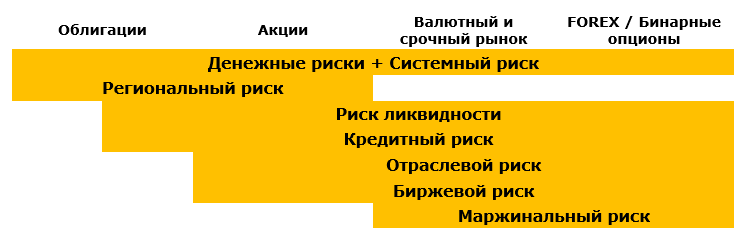

Итого у нас получается следующая картина, из которой вполне наглядно становится понятно, почему облигации менее рискованная инвестиция, чем акции.

В таблице приведены все риски, влияющие на рынок облигаций, влияют и на рынок акций. Плюс у рынка акций есть свои дополнительные риски, которые на облигации влияют в меньшей степени, или не влияют вообще. А у группы высокомаржинальных инструментов (валюта, срочный рынок и рынок FOREX) ко всему этому добавляется биржевой риск с умножающим коэффициентом за счет повышенного кредитного плеча.

Риски и психология трейдера

Мы познакомились с различными видами риска и сформулировали правила управления ими. Но самое главное во взаимодействии с риском в инвестировании — это понять и принять тот факт, что все инвестиции всегда сопровождаются риском, и полностью избежать его невозможно. А значит наша задача заключается в том, чтобы в любой момент времени четко осознавать, какому риску мы подвергаем свой капитал при открытии позиции, верно оценить риск, по возможности — управлять его значением и заранее принять его на случай негативного сценария развития событий. А если принять такой уровень риска невозможно — отказаться от открытия позиции вообще.

А из этого следует крайне любопытный вывод.

На финансовом рынке не бывает плохих эмитентов, инструментов и инвестиционных решений — есть только те, которые не подходят лично вам!

Можно вкладывать деньги в дефолтные облигации, а можно отдавать предпочтения наиболее надежным, государственным (притом, не российским, а американским).

Можно инвестировать в акции Газпрома на 10 лет, а можно торговать бинарными опционами.

Но все это — только в одном случае.

Если это соответствует вашим целям, и вы готовы принять не только позитивные, но и негативные последствия ваших инвестиционных решений.

Далее мы рассмотрим два частных случая перемещения инструмента по рисковой шкале: когда облигации и акции дают возможность заработать больше, чем активная торговля фьючерсами или валютными парами, но — с соответствующим уровнем риска.