Купонная доходность и накопленный купонный доход

При покупке облигаций нас больше всего интересует, какую доходность мы получим. Выделяют разные доходности: текущая доходность, купонная доходность и доходность к погашению.

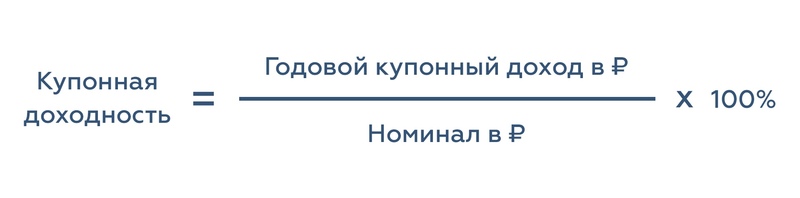

Купонная доходность определяется в процентах годовых, зависит от процентных ставок и конъюнктуры рынка в целом.

Если купон выплачивается несколько раз, применяем развернутую формулу:

Где :

К — размер купона

Q — количество купонных периодов за календарный год

Н — номинал облигации

Например, ОФЗ 26209:

Выплаты производятся 2 раза в год, купон в абсолютном выражении — 37,90р., номинал −1000р.

Рассчитываем купонную доходность:

КД=(37,9*2)/(1000)*100%=7,6%.

Купонная доходность выражается в процентах годовых. Используя эту же формулу, мы можем рассчитать годовой доход в абсолютном выражении.

При расчете стоимости облигации, следует обратить внимание на накопленный купонный доход (НКД). Как мы говорили ранее, НКД — это часть купона, рассчитываемая пропорционально количеству дней, между датами выплаты купона.

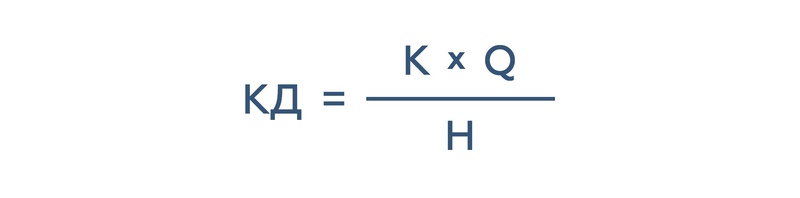

Приведем формулу НКД:

Где:

К — размер текущего купона (в денежных единицах)

Т0 — текущая дата

Т(к-1) — дата начала купонного периода

Т(к) — дата выплаты ближайшего купона

Пример по ОФЗ 26205:

На 04.05.2017г. НКД составляет 3,33р. Низкая сумма свидетельствует о недавней выплате купона. Смотрим информацию о предыдущей выплате — она состоялась 19.04.2017г. Текущая цена данной облигации — 99,87%, это свидетельствует, что данная бумага торгуется ниже номинала и стоимость одной облигации составляет 998,7р. Кроме этого, нам необходимо заплатить НКД в размере 3,33р., и комиссию брокера. Тем самым, мы компенсируем предыдущему держателю упущенную выгоду.

Если мы захотим продать облигацию до срока выплаты купона, то новый держатель должен будет заплатить нам сумму НКД на дату продажи, компенсировав прибыль купона. НКД подобен капитализации процентов по банковскому вкладу.

Из приведенного примера видно, что облигации можно купить по цене ниже или выше номинала. Рассмотрим пример расчета НКД.

Вернемся к ОФЗ 26209:

Сумма купона равна 37,9р. Текущая дата 05.05.2017, дата выплаты последнего купона — 25.01.2017. Дата ближайшего выплаты купона — 26.07.2017. Подставляем данные в формулу, получаем:

НКД=37,9*(05.05.2017-25.01.2017)/(26.07.2017-25.01.2017)=20,824 р.

Облигация, которая торгуется выше цены номинала, торгуется с премией — ажио, а ниже номинала — с дисконтом — дизажио.

Купонная доходность актуальна только в случае покупки облигации по номинальной стоимости и удержанию до погашения (или — продажи до срока погашения по оферте или по номинальной стоимости на вторичном рынке). В случае покупки облигации на вторичном рынке по цене, отличной от номинала (с дисконтом или премией), более важным показателем является текущая доходность.

Текущая доходность и доходность к погашению

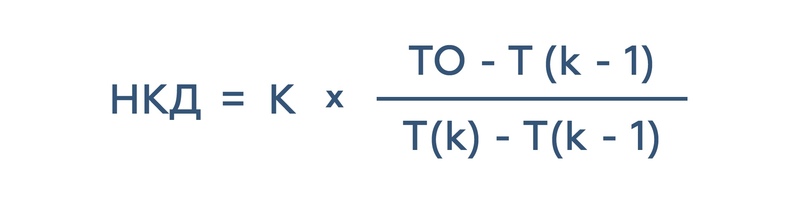

Текущая доходность (ТД) для облигации с фиксированным купоном определяется как отношение годовой купонной доходности облигации к цене приобретения.

Приведем формулу ТД:

Где:

КД — купонная доходность

Р — рыночная цена облигации (цена приобретения)

Н — номинал облигации

На примере с ОФЗ 26209:

Купонный доход равен 7,6%, номинал — 1000р., рыночная цена — 99,7%, т.е. 997р. Подставляем данные в формулу, получаем:

ТД=(7,6%*1000/99,7%*1000)*100%=7,62%.

Из формулы очевидно, что текущая доходность облигаций, приобретенных с дисконтом, будет выше купонной доходности, а ТД облигаций, приобретенных с премией — ниже КД. В случае, если облигация приобреталась по номинальной стоимости, купонная доходность равна текущей.

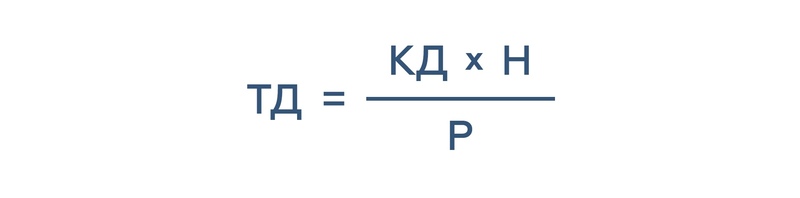

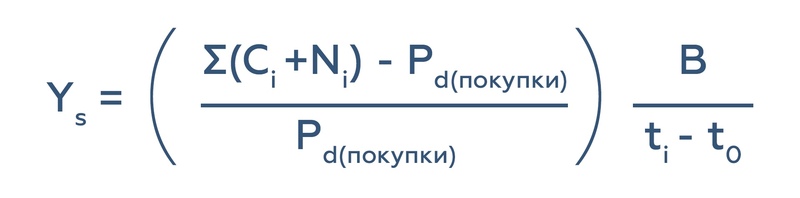

Доходность к погашению — наиболее универсальный инструмент для оценки различных вариантов инвестирования в облигации.

Где:

Ys — простая доходность к погашению, % годовых

Ci — величина i-го купонного платежа, руб.

Ni — величина i-ой выплаты номинала (включая выкуп основной скммы долга по оферте, выплаты по амортизации, погашение), руб.

Pd — грязная цена облигации (т.е. номинал + НКД), руб.

ti — дата i-ой выплаты купона, номинала и пр.

to — текущая дата или дата, на которую производится расчет

B — база расчета, число дней в году (обычно 365)

Владелец облигации может реинвестировать полученные купоны в ту же облигацию, или в облигацию с аналогичными рыночными характеристиками, и благодаря этому получить больший доход, нежели без реинвестирования.

Факторы, влияющие на стоимость и доходность облигаций

Определим факторы, влияющие на формирование стоимости облигаций:

- Кредитный рейтинг эмитента (если рейтинг низкий, то риск повышается, и доходность растет)

- Срок обращения (чем больше срок обращения, тем больше должен быть процент, однако и волатильность данных бумаг выше)

- Финансовое положение компании (в случае, если речь идет о корпоративных облигациях. Этому посвящен фундаментальный анализ предприятия)

- Уровень налогообложения

- Новостной фон

Как мы говорили ранее, размер купона зависит от срока обращения облигации и конъюнктуры рынка.

Крупная компания может выпускать облигации на более длительный срок, чем компания малого бизнеса. Ставка купона по таким бумагам выше, но, вследствие длительного срока обращения, инвестор должен быть готов вложить денежные средства на длительный срок. Небольшие компании обычно выпускают облигации на малый срок (если бы такая компания решила эмитировать облигации с долгим сроком обращения, возникла бы необходимость увеличения купона, а это экономически нецелесообразно).

Рассмотрим на конкретных примерах изменение купонной доходности облигаций, в зависимости от надежности эмитента и срока погашения:

| Облигация | Дата размещения | Дата погашения | Вид купона | Купонная доходность, % |

|---|---|---|---|---|

| ОФЗ-25081 | 06.02.2013 | 31.01.2018 | пд | 6,2 |

| ОФЗ-26219 | 29.06.2016 | 16.09.2026 | пд | 7,75 |

| ОФЗ-26221 | 15.02.2017 | 23.03.2033 | пд | 7,7 |

| ОФЗ-24019 | 30.11.2016 | 16.10.2019 | пк | 10,5 |

| ОФЗ-29008 | 31.12.2014 | 03.10.2029 | пк | 11,45 |

| Внешэкономбанк-001Р-06-об | 30.03.2017 | 27.07.2018 | пд | 9,45 |

| ОКЕЙ-5-боб | 28.04.2015 | 21.04.2020 | пд | 10,5 |

| ПИК ГК-БО-П01 | 03.03.2017 | 25.02.2022 | пк | 13 |

| Альфа-Банк-13-боб | 18.09.2014 | 30.08.2029 | пк | 9,33 |

Если говорить про ОФЗ, то данные облигации проблематично найти на срок менее 2 лет. Так как объем эмиссии обычно высокий, срок обращения приближен к среднесрочному. Бывают случаи, когда компаниям привлекательно разместить корпоративные облигации на один год, под хороший процент, так как данный процент будет ниже процента по кредиту банка.

Дюрация

Теперь давайте рассмотрим еще одно важное понятие, касающееся стоимости облигаций — это дюрация.

Дюрация — это показатель, определяющий, через какой промежуток времени инвестор получит свои вложения обратно.

Формула расчеты дюрации довольно сложна для инвестора нет необходимости знать ее наизусть. Для лучшего понимания этого показателя давайте обратимся к простому жизненному примеру: вас просят занять денежные средства два человека: Иван и Петр.

И тот, и другой занимают сумму в 100 000 рублей под 15% годовых на срок в 3 года.

Разница в их предложении заключается в том, что Иван готов выплачивать проценты ежемесячно с возвратом долга в конце срока, а Петр может лишь через 3 года вернуть все проценты вместе с самим телом долга. Кому вы займете деньги?

Ответ очевиден: Ивану. Ведь с первого месяца вы уже начнете получать прибыль, а риск частичного или полного невозврата будет становиться ниже.

Дюрация для инвестора является конечным фильтром при выборе облигаций. Когда мы сравниваем две одинаковые по кредитоспособности и дате погашения облигации, мы отдаем предпочтение той, у которой дюрация ниже.

Пример, приведенный выше, описывает смысл дюрации без учета влияния процентных ставок в стране.

Существует обратная зависимость между изменением процентных ставок и стоимостью облигаций. Когда ставка поднимается, рыночная стоимость облигаций снижается. И наоборот - когда в стране действуют высокие процентные ставки, выгоднее брать облигации с длительной дюрацией. Почему?

Например, в этом году процентная ставка в стране 15%, в следующем году она прогнозируется на уровне 10% и далее ожидается ее снижение.

Облигации, выпускающиеся в следующем году, будут так же давать около 10% годовых. При этом облигации этого года будут давать доходность в 1,5 раза выше. Такие выгодные облигации никто не захочет продавать по номиналу, соответственно цена на «старые» выпуски с более высоким процентом автоматически повысится.

Если вы ожидаете, что в дальнейшем процентная ставка будет снижаться, то ее изменение приведет к увеличению стоимости облигации. Чем больше дюрация, тем на большее увеличение стоимости (и дохода) можно рассчитывать.

И так же наоборот: при ожидании повышения процентных ставок в будущем, необходимо обращать внимание на бумаги с наименьшей дюрацией.

Риски, связанные с инвестированием в облигации

Перейдем к рискам, которые следует учесть при инвестировании в облигации. С ними также связано изменение стоимости облигаций:

- Риск, связанный с процентными ставками: цена облигации будет двигаться в направлении, противоположном движению процентных ставок. При падении процентных ставок, цена на облигации будет расти. Это относится в большей степени к облигациям с переменным купоном.

- Риск, связанный с реинвестированием: инвестор рискует реинвестировать промежуточный денежный поток по более низким процентным ставкам. Первый и второй риски способны сбалансировать друг друга.

- Кредитный риск, или риск невыполнения эмитентом взятых на себя обязательств.

- Риск инфляции: изменение стоимости денежного потока.

- Риск, связанный с изменением курса валют.

- Риск ликвидности: невозможность продать облигацию по близкой к её справедливой стоимости.

- Риск волатильности: ожидаемая волатильность процентных ставок.

Основные причины изменения цены облигации:

- Изменение доходности, связанное с изменением кредитного качества эмитента;

- Цена облигации изменяется в зависимости от приближения даты погашения;

- Изменение доходности, связанное с изменением доходности аналогичных облигаций.

Кредитный рейтинг эмитента

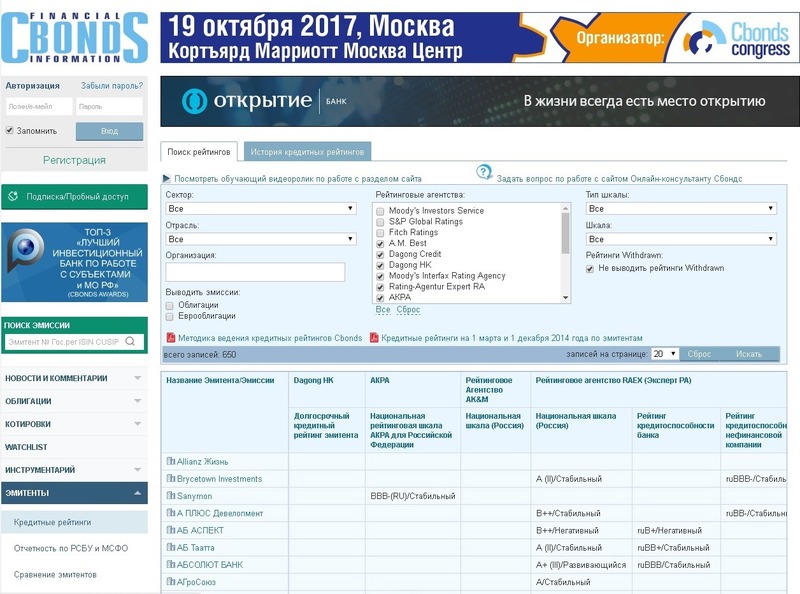

Рассмотрим более подробно влияние кредитного рейтинга эмитента на формирование цены облигации. Облигация является инструментом с фиксированной доходностью, поэтому главным риском, который несет ее держатель, является риск неплатежеспособности эмитента облигации. Оценка этого риска — это функциия кредитного рейтинга эмитента облигации, который присваивается каждой публичной компании независимыми рейтинговыми агентствами, крупнейшие из них:

- Fitch, Inc.

- Moody’s Investors Service, Inc.

- Standard & Poor’s Ratings Services.

В России есть собственные рейтинговые агентства — «Эксперт РА», Национальное Рейтинговое Агентство (НРА), АК&M.

Ознакомиться с кредитными рейтингами интересующих вас эмитентов облигаций можно, например, на сайте Cbonds, в разделе «История кредитных рейтингов».

Рейтинговые агентства производят оценку кредитоспособности эмитентов облигаций по единой системе, использующей буквенные обозначения: от А (самый высокий рейтинг) до D (дефолт, банкротство). Границей между инвестиционным и спекулятивным уровнем кредитного рейтинга является уровень ВВВ- (по версии агентств Moody’s и Standard & Poor’s).

Кредитный рейтинг эмитента облигации и ставка купона находятся в обратно пропорциональной зависимости. Облигации инвестиционного уровня надежности являются надежным источником инвестирования на среднесрочную и долгосрочную перспективу, и их доходность, как правило, находится на уровне средней по стране доходности банковских депозитов. При этом риски неплатежеспособности эмитента по этим облигациям минимальны, и вероятность получения заявленного дохода — достаточно высока.

Облигации со спекулятивным рейтингом имеют гораздо более привлекательные купонные ставки, при этом риски неплатежеспособности эмитента пропорционально возрастают, а вероятность фактического получения заявленного купонного дохода — снижается.

Рейтинг не присваивается облигациям, выпущенным центральными государственными органами — они считаются «абсолютно надежными» в рамках данного государства, то есть их рейтинг по умолчанию считается равным рейтингу государства.

Налоговые аспекты рынка облигаций

Конечно, при покупке облигаций инвестор должен учитывать не только рыночную стоимость и доходность облигации, но и налоговую нагрузку, которая также влияет на результаты инвестирования.

В настоящее время всё больше предпочтений отдается рынку облигаций. При этом действия правительства направлены на уравнивание инвестиционной привлекательности банковских депозитов и облигаций. В РФ стандартная налоговая ставка по налогу на доход с покупки/продажи облигаций для физических лиц-резидентов установлена в размере 13% — по ней происходит налогообложение большей части доходов, получаемых частными инвесторами на рынке ценных бумаг.

Купоны по государственным и муниципальным облигациям налогом на доходы физических лиц не облагаются. Если частный инвестор приобретает такие инструменты по цене, превышающей номинальную стоимость или равной ей, и владеет ими вплоть до погашения, то обязанности по уплате налога у него не возникает.

Обычные корпоративные облигации ранее облагались НДФЛ как с купонного дохода, так и курсовой разницы цены покупки и цены продажи.

На заседании 22 марта 2017 года Госдума приняла в третьем чтении законопроект об освобождении физических и юридических лиц от уплаты НДФЛ с купонного дохода по рублевым облигациям, выпущенным в период с 1 января 2017 года по 31 декабря 2020 года. 29 марта этот документ, представляющий собой поправки в 23-ю главу части второй Налогового кодекса, был утвержден Советом Федерации. После подписания президентом он официально вступил в силу. Согласно его положениям частным инвесторам больше не придется платить налог в 13% на купонный доход от облигаций российских компаний. Кроме того, если владелец бумаги планирует держать ее до погашения — он освобождается от уплаты НДФЛ на разницу между ценой покупки и номиналом облигации.

Из-под НДФЛ выведены «доходы в виде купонов, выплаченных по обращающимся облигациям российских организаций, номинированных в рублях», но не в полном объеме, а лишь проценты, не превышающие увеличенную на 5 процентных пунктов ставку рефинансирования ЦБ (которая на сентябрь 2018 года составляет 7,5%). С сумм, начисленных сверх ставки рефинансирования плюс 5%, физические лица будут платить налог.

Таким образом, при действующей ставке рефинансирования, под налог попадут суммы купонных выплат, начисленные сверх 12,5% годовых.

Данными налоговыми льготами можно пользоваться с 2018 года.