Основная цель владения акций для акционеров – получение дохода. Доход по акциям может формироваться из двух основных групп: доход в виде дивидендов и доход от курсовых разниц.

Доход в виде дивидендов инвестор может получить в общем случае один раз в год. Реже компании выплачивают полугодовые или квартальные дивиденды в меньшем размере, чем годовые.

Доход от разницы курсов инвестор получает при изменении рыночной стоимости акций компании. Здесь периодичность получения дохода не ограничена. Можно купить пакет акций на длительный срок и зафиксировать прибыль через несколько лет, а можно получать прибыль от мелких колебаний цены на ежедневной основе.

Доход от разницы курсов

Доход от курсовых разниц возникает за счет постоянного изменения рыночной цены акции, торгующейся на бирже.

Помимо возможности увеличивать прибыль от покупки акций (открывать позицию long), маржинальное кредитование предоставляет инвестору уникальную возможность зарабатывать и на падении рынка (открывать позицию short).

Основной принцип получения прибыли от курсовых разниц акций гласит «купи дешевле – продай дороже». По умолчанию предполагается, что инвестор зарабатывает на росте курса акций, покупая ее по более низкой и продавая по более высокой цене. В случае, если рынок падает, на первый взгляд у инвестора нет возможности заработать, и необходимо просто дождаться, пока цена акций снова начнет расти.

Маржинальное кредитование исправляет эту несправедливость, давая возможность инвестору зарабатывать как на росте, так и на падении рынка.

Маржинальное кредитование

Как это работает?

При открытии счета брокер предоставляет вам кредитную линию, которую вы можете использовать наряду с собственными средствами. При маржинальных сделках на покупку мы используем кредит в деньгах: берем у брокера деньги, покупаем на них ценные бумаги, после этого продаем и возвращаем сумму кредита брокеру.

Точно так же мы можем использовать предоставленную кредитную линию на то, чтобы вместо денег взять у брокера в кредит ценные бумаги.

Приведем пример. У нас на счете 1 000 000 рублей. Акция Газпром стоит 155 рублей. Мы продали купленные ранее акции и зафиксировали прибыль, потому что считаем, что курс акций будет снижаться и достигнет 150 рублей за акцию. Мы хотим заработать на этом снижении.

Для этого мы берем у брокера в кредит 6 450 акций Газпром и продаем их по текущей цене 155 рублей за акцию. Кредит отражается на нашем счете в виде отрицательной позиции по ценным бумагам.

Газпром снижается до 150 рублей, мы покупаем то же количество бумаг. Отрицательный остаток по бумагам закрывается, кредит возвращен, а разница между ценой продажи и ценой покупки составляет нашу прибыль по операции.

| Предыдущая дата | Дата открытия позиции | Дата закрытия позиции | |

|---|---|---|---|

| Денежные средства | 1 000 000 | 1 999 750 | 1 032 250 |

| Ценные бумаги (GAZP) | 0 | - 6 450 | 0 |

Подобные операции называются необеспеченными сделками или короткими продажами, и позволяют инвестору зарабатывать на снижении рынка.

Стоимость маржинального кредитования

Как и любой кредитный продукт, маржинальное кредитование имеет свою цену. Цена кредита содержится в тарифах брокера и заявляется в % годовых, при этом расчет суммы, подлежащей уплате, производится исходя из срока фактического использования кредитных средств.

На рисунке вы видите изменение цены акций компании Газпром за один торговый день.

Продав по более высокой и купив по более низкой цене, вы могли бы заработать 3% за несколько дней.

Следующий рисунок – изменение цены акций Газпрома за 6 месяцев.

Покупка по более низкой и продажа по более высокой цене принесла бы вам 24% прибыли за полгода.

Доходы в виде курсовых разниц по операциям с акциями физических лиц – резидентов РФ облагаются налогом по ставке 13%.

Налоговой базой в данном случае является положительный финансовый результат по операциям с акциями, который считается по формуле:

Налоговая база = Сумма продажи акций – Сумма покупки акций – Все затраты, связанные с куплей-продажей акций

К затратам относятся все суммы уплаченных вознаграждений биржевым посредникам и прочим профессиональным участникам (комиссия брокера, биржи, оплата услуг депозитария и т.д.).

Обратите внимание!

Налоговая база по операциям с акциями и по операциям с фьючерсами и опционами определяется отдельно. При этом прибыль по акциям и убыток по фьючерсам сальдируются по итогам налогового периода, то есть убыток по одной группе инструментов может уменьшать прибыль по другой.

Более подробно об этом рассказывалось в ходе курса «Основы биржевой торговли».

В случае биржевых операций с акциями налоговым агентом выступает брокер, через которого эти операции совершаются. Если вы совершаете операции через одного брокера, финансовый результат по различным группам инструментов может сальдироваться до расчета и уплаты налога.

Если же у вас открыто несколько брокерских счетов, и на одном из них получена прибыль, а на другом – убыток, вам придется самостоятельно подавать итоговую налоговую декларацию, производить сальдирование финансового результата и осуществлять возврат излишне уплаченного налога по заявлению.

Чтобы уменьшить налогооблагаемую базу и вернуть излишне уплаченный налог, вам понадобятся справки по форме 2-НДФЛ от каждого из брокеров, у которых открыт брокерский счет и в течение отчетного периода совершались операции купли-продажи акций.

Доход в виде дивидендов

Дивиденды - это доход, который владелец акции получает от части прибыли акционерного общества, распределяемой между держателями акций по итогам хозяйственного года. Могут выплачиваться также и промежуточные дивиденды по итогам квартала, полугодия или трех кварталов (9 месяцев). Совет директоров рекомендует собранию акционеров размер дивидендов, а акционеры могут только утвердить или уменьшить его.

Срок и порядок выплаты дивидендов определяются уставом общества или решением общего собрания акционеров о выплате дивидендов. В случае, если уставом общества срок выплаты дивидендов не определен, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате дивидендов (это отражено в законе «Об акционерных обществах»).

Дивидендная политика – это политика акционерного общества в области использования прибыли. Она формируется советом директоров в зависимости от целей акционерного общества и этапа развития, и определяет доли прибыли, которые выплачиваются акционерам в виде дивидендов, остаются в виде нераспределенной прибыли или реинвестируется в бизнес компании.

Для российских инвесторов каждая весна является важным событием, так как именно в это время проходит закрытие реестров перед годовым общим собранием акционеров в большинстве компаний.

Налогообложение дивидендов

Доход в виде дивидендов, полученный физическим лицом, также облагается налогом по ставке 13%. Налог удерживается со всей суммы полученных дивидендов у источника выплаты, то есть, налог в размере 13% сразу удерживается эмитентом при выплате, и у инвестора не возникает обязанности самостоятельной уплаты налога на дивиденды.

Дивиденды по акциям, владельцами которых являются физические лица – нерезиденты, облагаются налогом по ставке 15%.

Формирование реестра акционеров для выплаты дивидендов

Закрытие реестра (или дата отсечения) – это процесс закрытия регистратором списка акционеров на отчетную дату. В результате попавшие в реестр акционеры именно на день его закрытия имеют право принимать участие в ежегодном собрании акционеров или претендовать на выплату дивидендов по итогам всего финансового года.

Таким образом, для того, чтобы получить дивиденды по акции за 2018 год, необходимо и достаточно владеть этой акцией один день в 2019 году, когда назначается дата отсечки по дивидендам за 2018 год.

Ранее, до января 2014 года, дата отсечки на участие в собрании и на получение дивидендов совпадали. При этом акционеры, имеющие право на получение дивидендов, с момента отсечки до момента собрания не имели информации о том, будут ли выплачены по итогам года дивиденды и в каком размере. Теперь порядок изменился.

До собрания акционеров объявляется дата отсечки, формирующая список акционеров, имеющих право на участие в собрании. На собрании, в том числе, устанавливается размер и порядок выплаты дивидендов и объявляется вторая дата отсечки, уже для целей дивидендных выплат. Она назначается в срок от 10 до 20 дней с момента проведения собрания.

Таким образом, инвестор после собрания акционеров еще имеет возможность попасть в реестр для выплаты дивидендов, даже если на момент собрания у него не было акций в портфеле. Дополнительный плюс для инвестора – это заранее известная информация о размере дивидендов, которые он получит.

Когда покупать акцию для получения дивидендов

Момент перехода прав на акции – это момент осуществления записи по счетам депо или внесения записи в реестр. Поэтому если купить акции в день закрытия реестра на бирже в режиме торгов Т+2, то можно не попасть в реестр акционеров за счет отсрочки проведения поставки и платежа. Чтобы попасть в реестр акционеров на дату отсечки на российском рынке Московской биржи, необходимо купить акцию за 2 рабочих дня до объявленной даты отсечки.

Дату закрытия реестра, размер дивиденда и дивидендную доходность по той или иной бумаге вы можете узнать на сайте БКС Экспресс, в разделе «Дивидендный календарь».

Акции, по которым объявлены высокие размеры дивидендов, будут расти (или двигаться лучше рынка) к дате отсечки под дивиденды. На следующий день после закрытия реестра может наблюдаться падение цен на ½ - ¾ предполагаемой (ожидаемой рынком) величины дивидендов. Это падение так же называют дивидендным гэпом.

Эмитент и инвестор

При работе с ценными бумагами важно обладать максимальной информацией об их эмитенте, которая поможет принять верное инвестиционное решение. Для этого существуют специальные ресурсы по раскрытию информации об эмитентах:

- Система комплексного раскрытия информации и новостей (СКРИН);

- Сервер раскрытия информации «СПАРК эмитент».

Крупные компании обычно публикуют на сайтах информацию о своей финансовой деятельности и о выпущенных ценных бумагах. В частности, можно привести сайты таких компаний, как:

Эмитент – это компания, которая испытывает недостаток денежных средств и привлекает их за счет выпуска ценных бумаг.

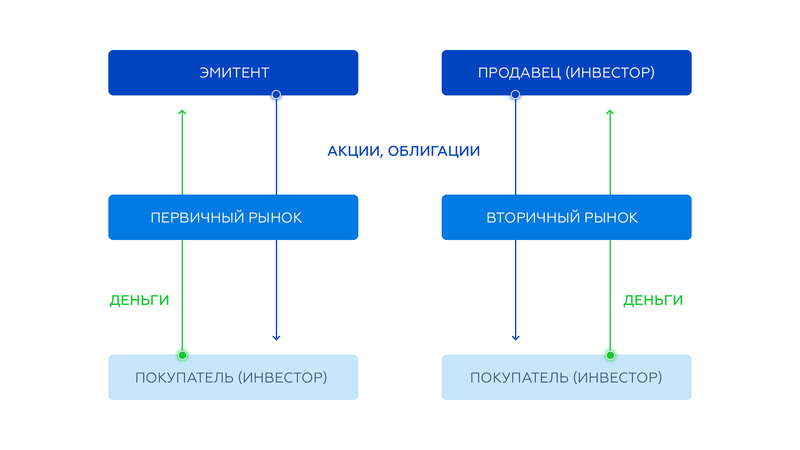

Таким образом, первичный рынок ценных бумаг – это рынок, на котором распространяются только что выпущенные эмитентом ценные бумаги, где они и обретают первых своих владельцев (инвесторов).

По аналогии с эмитентом можно определить инвестора как лицо, обладающее свободными денежными средствами и готовое вложить их в ценные бумаги. Инвесторы могут быть частными (физические лица), корпоративными (юридические лица - предприятия) и институциональными (компании специализирующиеся на покупке ценных бумаг – инвестиционные компании и фонды).

Для привлечения крупных сумм эмитенту требуется размещать свои ценные бумаги среди широкого круга инвесторов. Обычно это делается за счет выпуска и размещения эмиссионных ценных бумаг.

Основными видами эмиссионных ценных бумаг являются акции и облигации, которые обладают легкостью обращения на вторичном рынке за счет их серийности и стандартности. Именно эмиссионные ценные бумаги формируют организованные рынки ценных бумаг и обеспечивают основной оборот на биржевом рынке.

Вторичный рынок ценных бумаг – рынок, на котором обращаются ранее размещенные на первичном рынке ценные бумаги. Причем обращение ценных бумаг на вторичном рынке происходит без непосредственного участия эмитента, так как сделки заключаются между покупателем и продавцом (инвесторами).

Различие между первичным и вторичным рынком ценных бумаг приведено на схеме.

Существуют две формы первичного размещения эмиссионных ценных бумаг - частное и публичное. Частное размещение предполагает продажу ценных бумаг узкому, заранее определенному эмитентом кругу инвесторов.

Публичное размещение (IPO)

Публичное размещение наиболее интересно для инвесторов и дает возможность покупки ценных бумаг всем желающим. С точки зрения акционерного общества первичное публичное размещение (initial public offering или IPO) – это процесс превращения частной компании в публичную путем выпуска и размещения акций среди широкого круга инвесторов.

Основными биржевыми площадками для размещения российских акций при IPO являются:

- Российские торговые площадки (Московская Биржа);

- Зарубежные торговые площадки (LSE и NYSE - через депозитарные расписки).

Таким образом, для инвестора участие в IPO акций оптимально только в случае, если он реализует долгосрочную инвестиционную стратегию и покупает акции, которые готов держать много лет. Цена после IPO может как значительно вырасти, так и значительно упасть, а инструментов для достоверной оценки вероятности этого движения у инвестора нет, так как нет торговой истории.

Для активных же трейдеров IPO – не самое лучшее решение, и лучше работать с уже размещенными и торгующимися на вторичном рынке бумагами, имеющими торговую историю и дающими возможность оценивать динамику их движения на перспективу.

Как уже обозначалось раньше, в общем случае после размещения акций их номинальная цена остается неизменной, тогда как рыночная постоянно изменяется, а собственник акции может перестать им быть, только в случае, если совершит гражданско-правовую сделку, избавляющего его от принадлежащей ему собственности (купля-продажа, дарение и так далее).

Однако, в российской практике существует ряд процедур, в процессе которых номинальная стоимость акции может измениться, а собственник одной акции – превратиться в собственника другой. Речь идет о таких процедурах, как дробление и консолидация акций, и о процессе конвертации акций.

Конвертация акций – это замена одной ценной бумаги на другую на заранее объявленных условиях. Конвертация может происходить внутри одной ценной бумаги с изменением ее номинала или предоставляемых прав, так и между различными ценными бумагами (например, конвертация одного выпуска акций в другой, обыкновенных акций в привилегированные, привилегированных акций – в привилегированные акции другого типа с другим объемом прав и даже облигаций в акции). Так же возможна ситуация, когда в процессе реорганизации, слияния или поглощения акции одной компании конвертируются в акции другой по заранее объявленному курсу конвертации.

Обратите внимание, в российском законодательстве запрещена конвертация обыкновенных акций в привилегированные и не предусмотрена возможность конвертации акций в облигации.

Приведем пример.

В 2008 году, в результате реорганизации РАО ЕЭС России собственникам акций этого эмитента на момент отсечки реестра (6 июня 2008 года) были выделены в заявленных пропорциях акции вновь созданных энергетических компаний: ОГК, ТГК, ФСК ЕЭС, ГидроОГК и ИнтерРАО с определенными коэффициентами конвертации. В результате собственники РАО ЕЭС после завершения процедуры конвертации оказались собственниками акций новых энергетических компаний.

Для обеспечения наиболее эффективного обращения акций на вторичном рынке ценных бумаг компании также могут произвести операции дробления и консолидации, которые приводят к изменению номинальной стоимости акции. По сути, дробление и консолидация являются частным случаем конвертации акций в акции того же типа, но с другой номинальной стоимостью.

Дробление акций (или сплит) – это увеличение числа акций с изменением их номинальной стоимости (при неизменности размера уставного капитала) с целью увеличения их ликвидности на вторичном рынке.

Консолидация акций – уменьшение числа акций с изменением их номинальной стоимости (при неизменности уставного капитала) с целью упрощения операций учета.

Обычно данные операции производится в различных пропорциях: 1:2, 1:100, 3:2 и т.п.

Так произошло дробление акций Google в 2014 году. Топ-менеджмент компании преследовал цели укрепления позиций по контролю над деятельностью компании. Коэффициент дробления составил 2 к 1. Сплит касался перераспределения между классами и касался увеличения числа акций, рассчитанных на краткосрочные вложения (класс С). Компании в итоге удалось вдвое увеличить оборот своих ценных бумаг на открытом рынке.